(資料來源: 新聞網站)

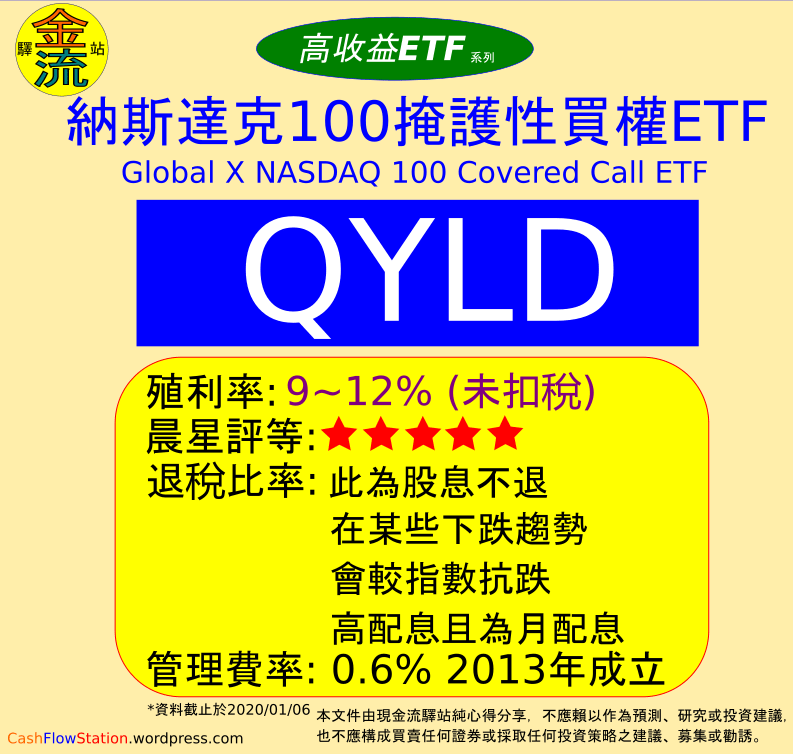

簡介:

QYLD是一個很特別的ETF,它是利用掩護性(Covered Call)買權來追求收益的一種ETF,並不是在追蹤NASDAQ 100 股票的成長,反而是犧牲上漲的權力,利用每個月的賣出Covered Call 來獲取固定的收益,來實現月配息。

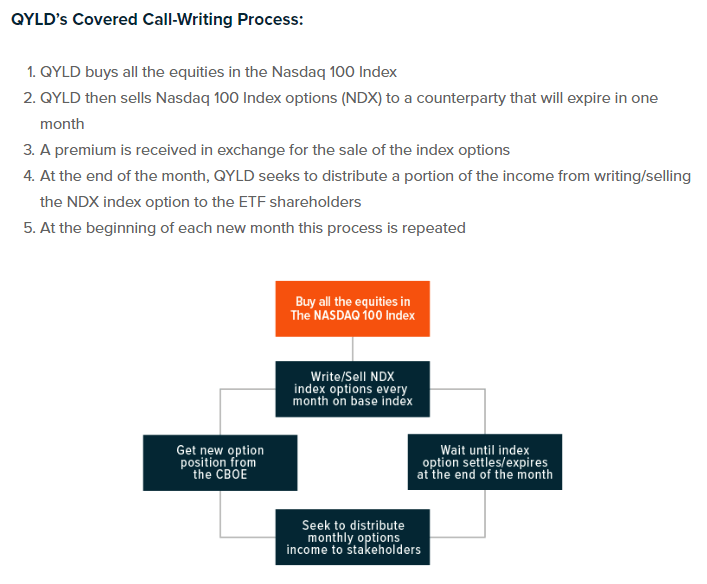

QYLD運作方式:

- QYLD 購買 Nasdaq 100 指數的成份股。(成分股如下)

2. 賣出 Nasdaq 100 指數選擇權 (NDX) ,給一個月內到期的交易對手,並收取權利金。

3. 在月底,將部分來自於權益金的收益,分配給 ETF 持有者。

以下為YT: Joseph工程師所拍的影片

QYLD 的缺點

QYLD 高殖利率的來源,是因為賣出Covered Call,收取了固定的收益,但是,卻犧牲掉了成長的獲利機會,也就是把成長獲利的天花板,用Covered Call定了下來,從此,只收取固定的收益,成長獲利也就跟它無關了。

介紹

QYLD是一隻被動 ETF,正如大家所知大多數ETF都是被動管理的。 優點是費用較低,相對CEF的積極管理, 節省的成本不少而且ETF交易幾乎是接近其資產淨值(NAV)。 這樣做的好處是人們不必擔心保費或折扣, 同時ETF從基礎投資中獲得的收入作為股息支付,不必擔心ETF從其收益中支付過高的問題

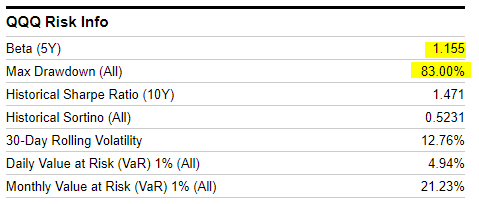

簡單講 , QYLD就是一籃子股票的covered call, 為投資者節省了單獨這樣做的時間和潛在費用。而且收益是每月分配, 自成立以來,QYLD每月分配0.43%-1.08%而這一籃子股票就是與納斯達克100指數(或Invesco QQQ ETF(QQQ))相同的股票。QYLD的最大持股量如下表所示。正如預期的那樣,行業細分在信息技術(42.62%)和通信服務(22.48%)中最為嚴重。QYLD的期權涵蓋了投資組合價值的100%,使QYLD成為一個相對防禦性的基金。

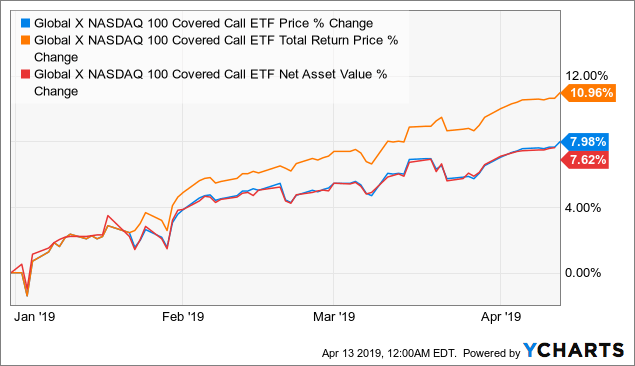

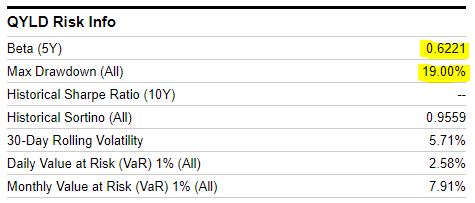

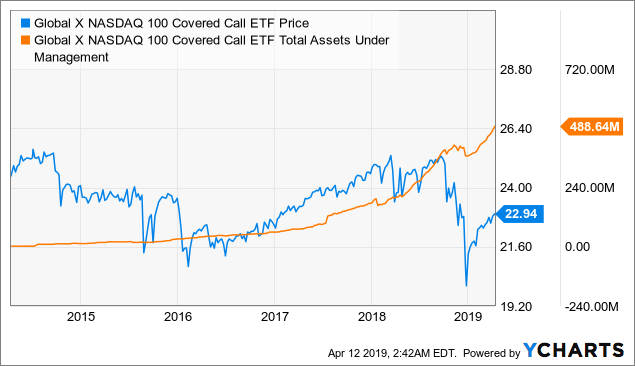

換句話說,QYLD將在牛市中落後於納斯達克 100 指數,但在熊市中提供一些下行保護。大家可以在下圖到在橫行或下跌的市場中,QYLD預計將跑贏大市。 QYLD是ETF,有管裡費0.6%,本質屬於避險,股價波動更小,除了股利,股價基本上上漲下跌幅度都不高(2020年,最糟也就是20左右)。但是,QYLD牽扯到經理人操作選擇權的方式,這點必須要考慮進去

流動性評估:

QYLD主要是拿選擇權獲利配息,只要有執行選擇權策略,就有配息 而QYLD不可能不執行策略,所以一定會配,或多或少而已 退一步說,萬一真的沒有,QYLD並沒有保證一定發股息,所以沒必要拿本金配息

雖然QYLD在過去五年中已經大幅落後於QQQX,但大家要記住:防守性策略在整個市場週期中才會展示其優勢,而過去幾年一直是牛市而且科技股是歷史上走勢最好的一段時間如果你仍然睇好科技股但預期它未來不會如過去一樣快速增長的話, QYLD會更符合你的選擇而且對於希望以每月收取被動收入的投資者而言,QYLD具有一定吸引力。特別在QQQX的價格被高估時,QYLD也可以成為QQQX最佳的替代品!

退稅

- QYLD高股息內容

其實我的TD帳戶每月收到的股息都還是會扣30%,

但理論上QYLD的股息大部分屬於資本返還,大部分不應該扣30%股息稅才對

我有寄信問TD客服,據TD的回答是因為許多公司年度結算時可能調整股息名目

所以TD仍先扣30%股息稅起來,一旦結算後確定是資本返還,就會還給我

2022年兆豐退稅100%

對美股的外國人來說,資本利得不課稅,所以理論上我們買QYLD比美國人有優勢

“應該"屆時賣出QYLD後,也不用額外繳稅

投資QYLD每年會有11%~12%左右的淨現金收益

總結

QYLD獲利嚴格來說只能算中等,因為他幾乎沒有資本利得(股價上漲),只拿股利要被扣30%的稅,還有0.6%的管理費,只能來當作避險保本的功能而已,避險本來就是需要成本的,這邊避險還能賺一點錢,好像也是OK啦。

儘管與所有同行相比表現滯後,但該基金的表現符合預期!

現實情況是,Global X Nasdaq 100 Covered Call ETF 的表現完全符合其基礎指數的預期。

該基金確實產生了收入,但在持平到上漲的市場中,該基金絕對最終切斷了大部分資本收益。

因此,該基金的表現優於 Nuveen CEF,後者也是納斯達克 100 指數涵蓋的看漲基金。不同之處在於 QQQX 使用主動經理來確定賣出投資組合期權的百分比。

此外,未覆蓋的 QQQ 在三者中表現最好。

然而,相當令人驚訝的是,儘管存在上限,但主動管理的專注於技術的封閉式基金的表現甚至優於未覆蓋的納斯達克。如果您正在考慮 QYLD,Columbia/Seligman 和 BlackRock 基金在您的盡職調查過程中都非常值得考慮。正如我們所看到的,在大多數觀察到的時間段內,主動管理能夠產生足夠的阿爾法,甚至可以克服上漲市場的收益上限!

總結: 多元化資產組合 (部分採現金流組合)

如果你只看到QYLD被截斷的上漲機會,就認為沒有增值性,只看到QYLD無限的下行風險,就認為風險很大,我卻認為應該建構一個多元的資產配置組合才是一件很酷的事,利用QYLD穩定的配息,去支持其他的避險資產與風險資產,在景氣循環的周期內,定期定額的去平衡資產配置,比如說:在景氣成熟後期,衰退時期購入避險資產TLT,在景氣衰退後期,復甦前期購入IJR,讓自己每月有穩定的現金流,來支撐這個長期的作戰計畫,我是現金流主義,我也會買QQQ和VOO,QYLD只是配置的一部分。

更新:QYLD兆豐複委託退稅99%,應該很多都是ROC所以退稅特別高

外國人之策略QYLD運用策略: